IBM anunció el jueves 8 de octubre que acelerará su estrategia de crecimiento de nube híbrida para impulsar transformaciones digitales para sus clientes. Además, IBM separará su unidad de servicios de infraestructura gestionada de su división de la unidad de Global Technology Services, en una nueva empresa pública («NewCo«). Esto crea dos empresas líderes en la industria, cada una con un enfoque estratégico y flexibilidad para impulsar el valor de los clientes y de los accionistas. Se espera que la separación se logre como una escisión libre de impuestos para los accionistas de IBM y se complete a fines de 2021.

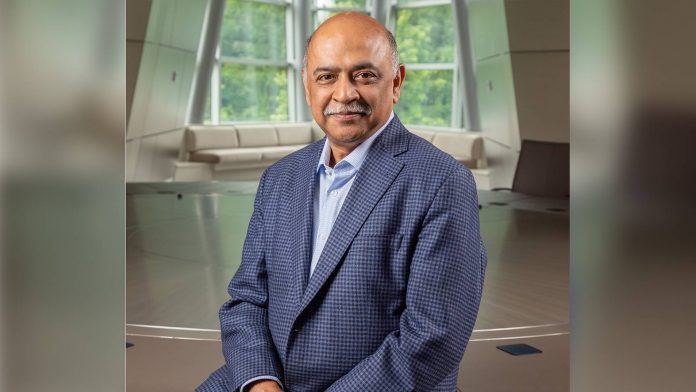

«IBM está enfocada en la oportunidad de la nube híbrida de 1 billón de dólares», dijo Arvind Krishna, CEO de IBM. «Las necesidades de compra de los clientes para los servicios de aplicaciones e infraestructura son divergentes, mientras que la adopción de nuestra plataforma de nube híbrida se acelera. Ahora es el momento adecuado para crear dos empresas líderes en el mercado centradas en lo que hacen mejor. IBM se centrará en su plataforma de nube híbrida abierta y capacidades de inteligencia artificial. NewCo tendrá mayor agilidad para diseñar, ejecutar y modernizar la infraestructura de las organizaciones más importantes del mundo. Ambas empresas estarán en una trayectoria de crecimiento mejorada con una mayor capacidad para asociarse y capturar nuevas oportunidades, creando valor para clientes y accionistas».

«Hemos posicionado a IBM para la nueva era de la nube híbrida», dijo Ginni Rometty IBM Executive Chairman. «Nuestra transformación de varios años creó la base para la plataforma de nube híbrida abierta, que luego aceleramos con la adquisición de Red Hat. Al mismo tiempo, nuestro negocio de servicios de infraestructura administrada se ha establecido como el líder de la industria, con una experiencia inigualable en trabajos de infraestructura complejos y de misión crítica. Como dos compañías independientes, IBM y NewCo capitalizarán sus respectivas fortalezas. IBM acelerará los caminos de transformación digital de los clientes, y NewCo acelerará los esfuerzos de modernización de la infraestructura de los clientes. Este enfoque resultará en un mayor valor, mayor innovación y ejecución más rápida para nuestros clientes».

NewCo: infraestructura gestionada

La nueva empresa se convertirá inmediatamente en el principal proveedor de servicios de infraestructura gestionada del mundo. Tiene relaciones con más de 4.600 clientes altamente regulados y de uso intensivo de tecnología en 115 países, incluido más del 75% de Fortune 100, un backlog de 60 mil millones de dólares y más del doble de la escala de su competidor más cercano.

La nueva empresa se centrará por completo en la gestión y modernización de las infraestructuras propiedad de los clientes, una oportunidad de mercado de 500.000 millones de dólares. Aprovechará su experiencia inigualable para ofrecer servicios de red y alojamiento, gestión de servicios, modernización de la infraestructura y migración y gestión de entornos multinube. Estos son servicios críticos que son fundamentales para las operaciones del cliente.

Detalles de la transacción

Se espera que la separación propuesta se lleve a cabo a través de una escisión prorrateada para los accionistas de IBM, que estará libre de impuestos a los efectos del impuesto sobre la renta federal de EE. UU. La transacción está sujeta a las condiciones de cierre habituales, incluido el registro del Formulario 10 en la Comisión de Bolsa y Valores de EE. UU. La recepción de una opinión fiscal de un abogado y la aprobación final de la junta directiva de IBM. Actualmente, se espera que la separación se complete a fines de 2021.

Después de la separación, se espera que las empresas juntas paguen inicialmente un dividendo trimestral combinado que no es menos que el dividendo por acción previo a la rotación de IBM. Una vez completada la separación, la política de dividendos de cada empresa será determinada por su respectivo directorio.